《2024创新零售峰会》以变局·新零售·新电商为主题,聚焦零售电商行业的新趋势,旨在探索2024-2025年零售电商的发展动向,共吸引了上千名零售电商行业的老板、高管和精准从业人员参与。

峰会上,尼尔森IQ中国客户成功零售负责人王伶深入剖析了2024年中国零售市场的最新趋势,指出消费分层和渠道分化已成为行业发展的关键特征。在这场信息量巨大的演讲中,王伶分享了基于宏观和微观数据的深入洞察,为零售行业的未来发展提供了宝贵的建议和参考。

品类发展与消费分层方面,演讲中提到,零售市场中品类发展趋向于消费分层,低端和高端产品均呈现增长趋势。生鲜品类因其刚需特性,成为消费者的首选,对零售商而言,增加生鲜品类的布局至关重要。

渠道分化与零售业态方面,王伶分析了线上线下渠道的分化情况,指出线下渠道并非全面衰退,而是存在消费转移。小型超市和便利店的增长迅速,而大卖场和超市则需要通过优化产品结构和提升体验来吸引消费者。

在价格和价值方面,王伶提出消费者追求的是高质价比,零售商需要重新思考自有品牌,提升质量和价值,以满足消费者的需求。

最后,王伶从市场、产品、价格三个角度出发,提出了零售商的增长策略。她建议零售商关注下沉市场和潜力市场,优化布局、提升增长效率。

以下为演讲核心内容:

接下来我将利用一些宏观和微观的数据,和大家探讨在竞争激烈的零售市场中,我们如何更有效及更高效地竞争。

零售行业,提振消费至关重要。商品零售第三季度商呈现回暖,消费者倾向于将预算用于食品烟酒和出行文娱等必需品。因此,在经济大环境谨慎的情况下,消费者还是会将钱花在刚需上。

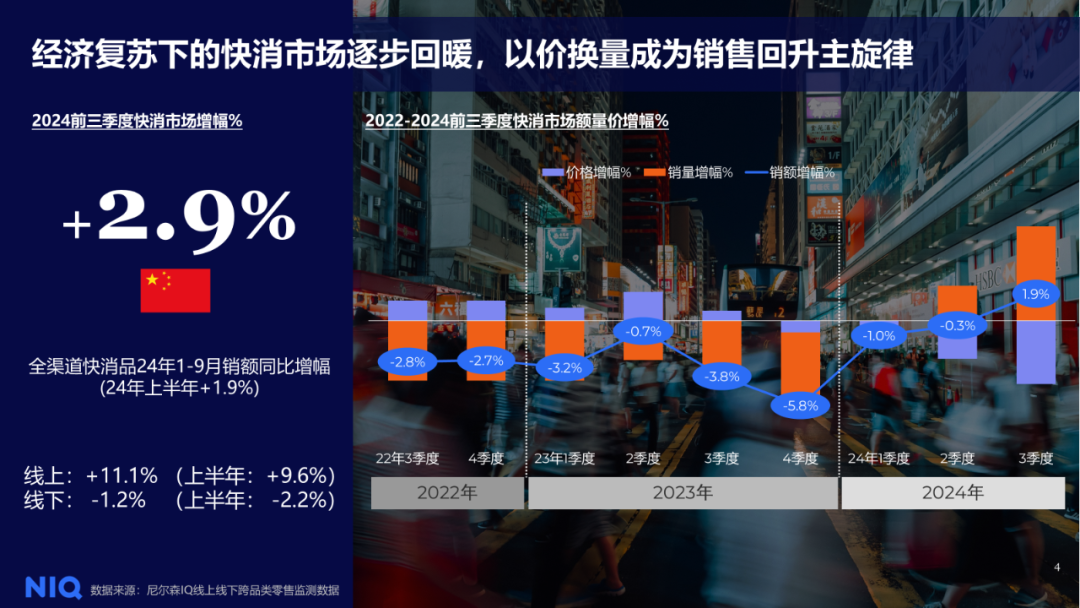

尼尔森IQ数据显示,2024年快消品市场线上线下总增长为2.9%,第三季度市场回暖,线上线下都有所改善。销量和价格是消费回暖的关键因素,2024年价格下降,以价换量策略取得了正向提升。然而,降价并非唯一途径,了解消费者心态和购买行为的转变同样重要。

中国消费者家庭财务压力持续加大。数据显示,24%的消费者家庭财务状况变得更糟,与上一期调研相比增加了11%,而34%的消费者家庭财务状况有所改善,但比重下降了16%。因此,消费者家庭财务状况并不乐观,他们在基础生活用品上会寻求极致性价比。

未来六个月中国消费者最关心的问题排名第一的是经济下行,有47%的中国消费者表示过去一年只购买实用品以避免浪费。

排名第二的是个人和家庭的幸福感,有68%的消费者愿意在放松和缓解压力的商品和服务上增加支出,如食品烟酒、文娱和智能电器等,以增强个人和家庭幸福感。

第三个问题是食品价格上涨,有近三分之一的消费者希望零售商提供更多经济包装的产品以应对价格上涨。

从消费者的变化中,我们可以看到,品类发展越来越趋向于消费分层。从我们监测的所有品类价格带上看,经济、大众化产品连续两年销售占比提升,主要以食品饮料为主。例如,零食品类中的锅巴,从某种角度上是一种怀旧情绪的体现。在乳品中,白奶的增长说明消费者对健康诉求的加强。

与此同时,酒类、饮料、粮油副食品在高端价位段上的增长也快于其他品类,呈现两极分化的趋势。

在消费分层中,我们看到了务实和悦己消费在多个品类上共存的两极化趋势,务实消费也同样彰显了对价值的追求。

消费分层促进了零售业态加速分化。在全渠道中,线上和线下销售比例约为3:7。今年线上方面,综合电商、内容电商和折扣电商均实现正向增长,有42%的消费者因价格优势和品类多样性选择综合电商。但综合电商与内容电商之间存在渠道转移现象,线上各业态之间的竞争日益白热化。

线下渠道并非全面衰退。新兴零食店、会员店等线下业态表现出色。传统业态中的食杂店、便利店也有良好发展,67%的消费者选择便利小店出于应急和便捷性考虑。卖场超市虽销量和占比下降,但仍有51%的消费者愿意到卖场和超市购物,因为他们认为卖场和超市的产品品质有保障,并能满足体验需求。

尼尔森IQ的监测品类数据显示,快消品中近40%的销售是通过线上完成的。不同细分品类的线上销售比例差异显著。对于非食品品类,尤其是个人护理用品,大部分销量来自线上,其中护肤品的线上销售比例高达90%。非食品品类的增长主要来自内容电商和综合电商。

对于线下零售商来说,在消费分化的大环境下,选择合适的产品布局至关重要。食品品类应成为重点考虑对象,原因在于食品品类的销售在线下占比超过80%,并且某些品类在线下仍有正向增长,甚至能够推动整体品类的发展。

从宏观层面,我们观察到以价换量的趋势。消费者因财务状况压力的不同,消费呈现分层。消费分层进一步加剧了渠道分化。

面对如此复杂的线下零售环境和消费者需求,零售商如何循势增长?我们从三个P的角度进行探讨。

第一个P是市场,可以理解为地点,即地点近场化。

城镇化率的提升持续推进零售渠道格局近场化。2023年,中国的城镇化率达到66%,高密度住宅区的增加带来了更多的社区消费流量。社区店数量占全国现代渠道52%,相比2020年占比增加6%。

其次是人口结构变化,中国老龄化进入中度阶段。购物者趋势调研表明,50-59岁生鲜购物者在小超市和生活超市的渗透率超过其他年龄组,这一群体对零售渠道的需求倾向实体店。

生活和工作节奏加快也成为近场化驱动之一,我国49小时每周的平均工时为全球最高,消费者为此更倾向于选择便捷、省时的购物渠道。2024年,35岁以下的年轻消费者在便利店的渗透率和光顾率均有提升。

最后家庭户减少、家庭规模的缩小也影响了购物习惯,社区零售业态因此更能满足消费者的日常需求。

据2024年的零售普查数据显示,全国线下约620万家零售门店,相对于2023年有2%的增长。其中,大业态还是处于闭店的阶段,小超市和便利店开店速度最快,但增速有所放缓。未来近场化发展将考验选址能力。

以便利店为例,2024年便利店的成长速度为7.2%,不及六年前双位数拓店时代,便利店新开店布局从东南沿海不断向中西部内陆迁移。便利店应通过识别潜力市场的关键增长区域,挖掘成熟市场的下沉机会,寻找更高效的拓店切入点。

为应对近场化趋势,大型业态正在采取措施以维持其流量优势。约8%的大卖场已缩小面积转型为超市,12%的卖场停止销售大家电和成衣,以提升消费者店内体验。

同时,大型业态通过优化产品结构,侧重一站式囤货和性价比包装,将原有食品、生鲜、百货调整为食用、生鲜、加工,同时优化和改善卖场环境和服务质量,为目标客户群体重构差异化价值。

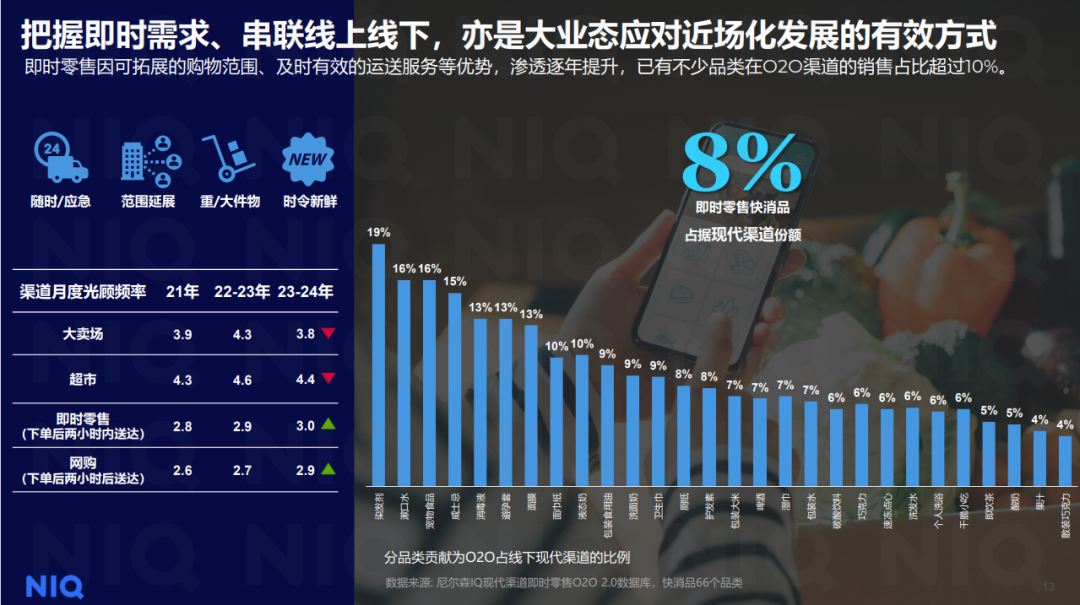

此外O2O即时零售依然是大型业态应对近场化发展,吸引和触达消费者的重要方式之一。

我们观察到不仅大业态面积缩减,店铺小型化也体现在近场化业态。52%的社区小超营业面积小于100平方米,74%的社区便利店面积在50平米以下。

在有限的面积内,高效的品类布局尤为重要,这是今天讲的第二个P,品类生鲜化。

2024年零售普查结果显示,生鲜面积占比在大卖场、超市和小型超市均有所提升,包括熟食、果蔬、肉类和水产。烘焙在卖场和超市的面积占比也有所增长。卖场超市虽面临挑战,但仍是消费者购买生鲜的首选渠道。生鲜小超引领小超市店铺数量增长,在小型超市中占比达12%。生鲜占消费者日常购物支出比重较高,大小业态均已开始扩大生鲜品类商品布局。

NIQ消费者趋势展望报告中指出,在谨慎消费的背景下,消费者减少了外出就餐、外卖和户外享乐的花费,而转向子女教育、储蓄以及生活用品,尤其是新鲜蔬果和新鲜肉类花费更多,刚需生鲜消费意愿不减。此外,生鲜品类因其高价格和促销敏感度,除了能稳定来客购物金额,也更容易吸引新客。

谈到价格和促销,我们看到许多零售商实行天天低价。数据显示,标品在线下门店的促销日渐常态化,折扣力度和促销效果均持续下降,以价换量刺激消费的有效性需重新审视。零售商需要考虑如何使价格策略更有效和可持续地推动增长,实现健康化的发展。

《中国消费者展望报告》中指出,消费者省钱十大策略排名第一的是在喜欢的品牌促销时囤货,其次是权衡最重要的产品属性,而选择价格较低的产品则排在最后。与亚太其他地区消费者相比,中国消费者更注重产品的质价比,追求价有所值。

自有品牌与零售商可提供的价值息息相关。在中国,自有品牌发展尚处于初级阶段,但消费者购买自有品牌的比例正在上升,73%的消费者今年购买过自有品牌,价格更优惠是他们的主要考虑因素,同时小业态的购物者购买自有品牌很大程度是源于其质量与主流品牌相当,消费者对自有品牌的商品质量提出了更高的要求和期待。因此,零售商应定位自有品牌以高质价比的形象吸引更多消费者尝试。

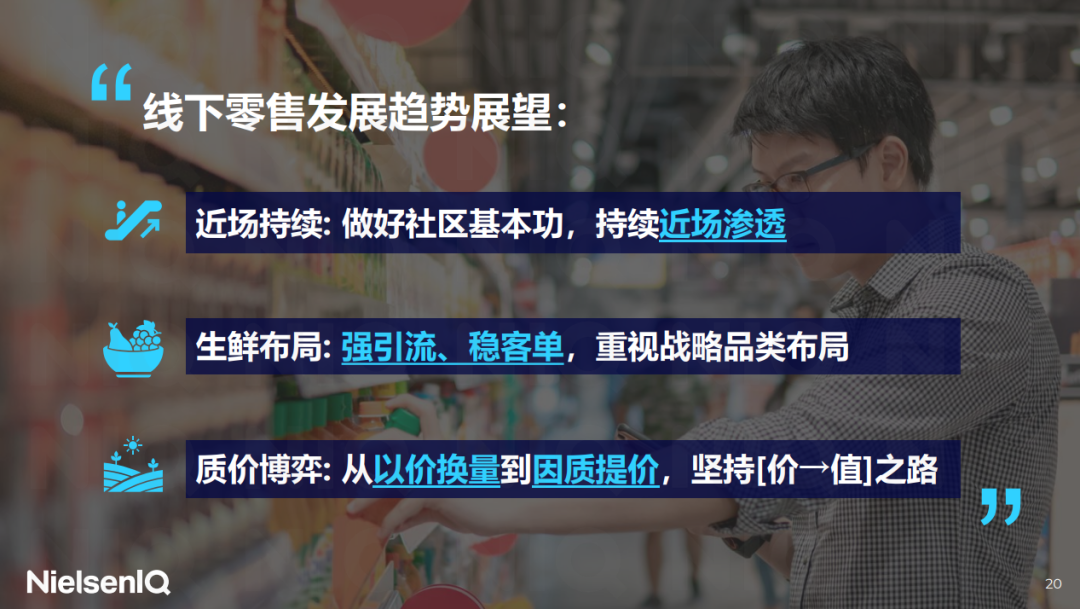

今天,我们探讨了三个方向:地点的近场化、品类的生鲜化、价格的价值化。我们应回归零售的本质,更好地成为连接消费者与产品和服务的纽带。

此外,如何做好全渠道运营、产品创新以及供应链管理等同样至关重要。关键在于理解和把握消费者的真实需求,我们所有的努力都应以此为出发点。希望今天的分享能为各位在规划2025年的战略时提供一些思考与启示。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。