出品/壹览商业

作者/蒙嘉怡

编辑/薛向

8月过去,多个零食品牌上市公司发布了2025年上半年业绩报告,来伊份转盈为亏,良品铺子的亏损进一步扩大,洽洽食品的净利润同比下降超七成。

在老牌企业承压之际,2022年才进入量贩零食业务的万辰集团实现爆发式增长,营收225.83亿元,同比增长106.89%;归属于上市公司股东的净利润为4.72亿元,同比增长50358.80%。

净利润暴涨500倍,万辰集团究竟做了什么?

加盟商成摇钱树

净利润的暴涨无非两个原因:营收显著提升,或成本大幅压缩。

从成本看,2025年上半年,万辰集团营业成本200.07亿元,同比上涨104.84%;销售费用6.97亿元,同比增加104.84%;管理费用、财务费用、所得税费用与研发投入均有不同程度的上涨。

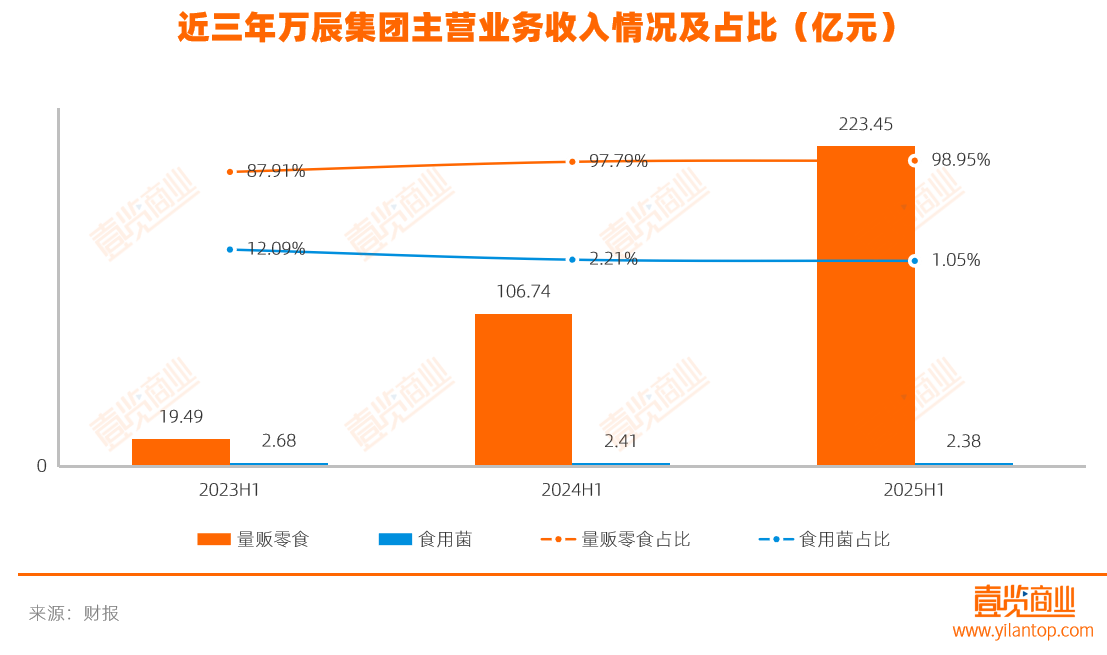

从营收看,2025年上半年,万辰集团营收225.83亿元,同比增长106.89%。进一步拆解业务结构,量贩零食业务贡献了223.45亿元营收,占集团总营收的98.95%,同比增长109.33%,成为业绩增长的绝对主力。

显然,万辰集团净利润的暴涨主要来自量贩零食业务的强劲增长。

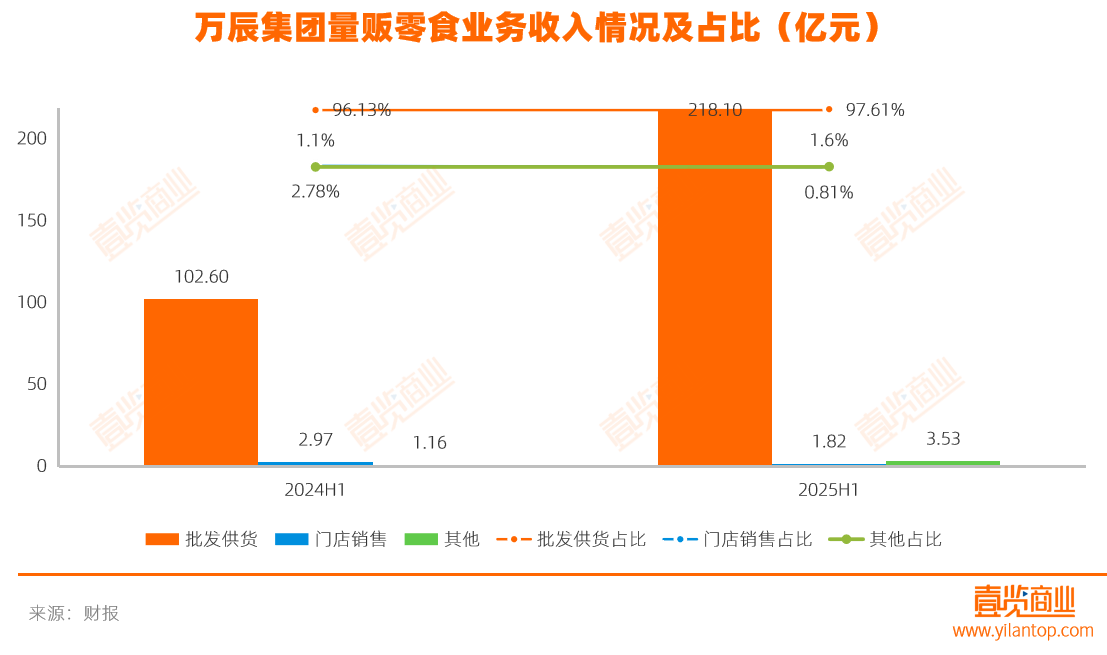

而量贩零食业务的收入来源有三:批发供货(也即向加盟商销售产品)、门店销售、其他。从财报数据看,这一业务的绝大部分收入源于给加盟商供货。2025年上半年,万辰集团通过向加盟商销售产品获得218.10亿元的收入,同比增长112.56%,占总营收的96.58%。

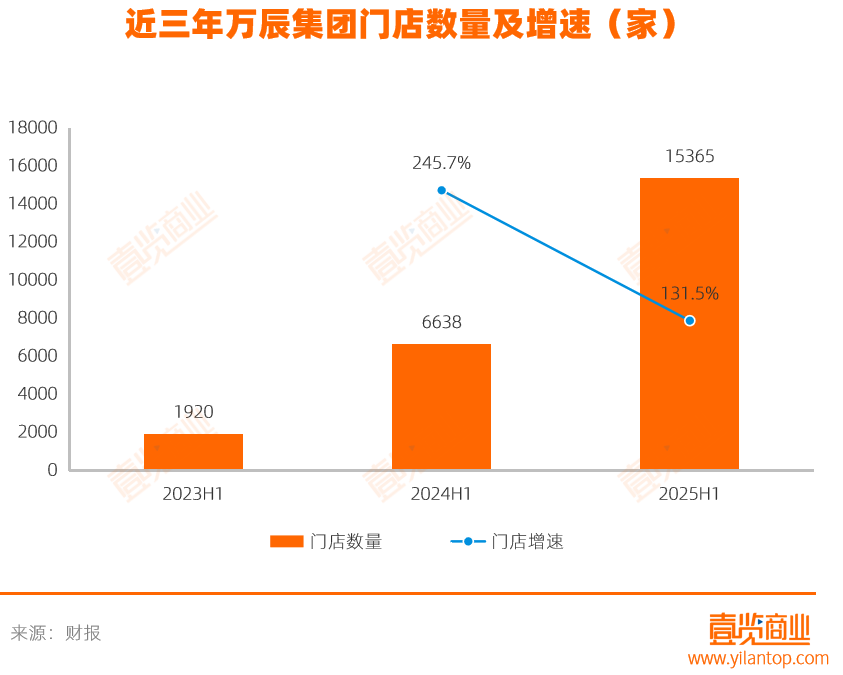

向加盟商销售产品的收入,与加盟商数量、门店数量直接挂钩——越多加盟商开店,向万辰采购的首批货款、日常补货量就越多,收入自然随之上涨。从门店数量看,截至2025年6月,万辰集团门店数量达1.54万家,对比2024年同期,净增8727家门店,同比增长131.47%。

而门店数量越多,在面对上游厂家时,就有越强的集中采购议价权。于是可以看到,今年上半年,万辰集团的零食产品毛利率为11.49%,较上年同期增加0.62%。这在量贩零食行业已经是一个不错的数字。作为对比,竞争对手鸣鸣很忙的门店数量约为1.44万家,毛利率保持在7.5%左右。

可以说,万辰的高增长,完全是由上万家加盟商托起来的。

那么,为增长提供燃料的加盟商们,自身又面临着怎样的境况?

单店营收下滑,加盟商承压

正如上文所言,加盟商数量的增长直接促进了万辰集团的业绩增长,加盟商对其而言至关重要,而加盟商最关注的便是投资回报,这与门店业绩和建店成本息息相关。

万辰集团虽未透露其门店营收,不过,根据门店的月均收入贡献和加盟商所获得毛利率倒推,2024年上半年,加盟门店月营业额约32.20万元,到2025年上半年则降至29.57万元,同比下降8.16%。且这一下滑趋势与门店扩张速度呈反向关系,拓店越快,单店收入被稀释得越明显。

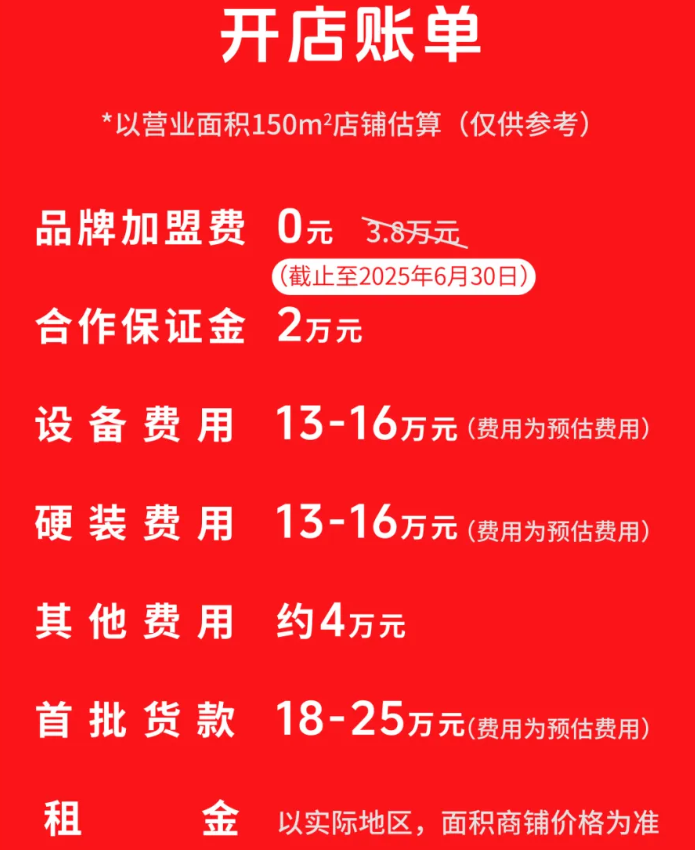

而加盟商面临着收入降、成本升的双重挤压。开设一家好想来门店,不含房租、人工等,前期需要投资约50万元,包括2万元保证金、13万元装修费、13万元设备费、18万元首批货款、4万元其他费用等。

按月均营业额29.57万元、毛利率20%估算,加盟商的月毛利润约5.91万元。而好想来要求门店面积达120平以上,且需配备4-6名员工,这意味着硬性成本无法压缩。

三四线城市或县级区域的120平商铺,月租金至少需要1万元,人工月薪按4000元计算,月人工成本约1.6万元,水电杂费按3000元计算,合计每月固定成本至少需要2.9万元。据此推算,加盟商月净利润约3.01万元,若按50万元初始投资计算,回本周期约17个月。

但这还只是 理想情况。随着量贩零食赛道的发展,优质门店点位越来越少,抢铺 现象愈发普遍——加盟商为争夺优质点位,往往会抬高租金,进一步推高成本;若遇到客流下滑、销售额不及预期,回本周期可能拉长至2年以上,甚至出现亏损。

加盟商是现实的,当这一业务无利可图时,自然会离去。上半年,万辰因经营原因关闭的门店达259家,同比增长131.25%。

市场已进入贴身肉搏阶段

万辰单店营收下滑并非个例,而是量贩零食赛道从蓝海转向红海的必然结果。

一是自身加密,区域集中度过高,自身分流严重。万辰的门店布局高度集中于华东地区,截至2025年上半年,华东区域门店数超8700家,占总门店数的56.80%,而且还在加密,2024年同期,华东门店数量为4093家。这种单点饱和的扩张策略,直接导致内部竞争加剧。

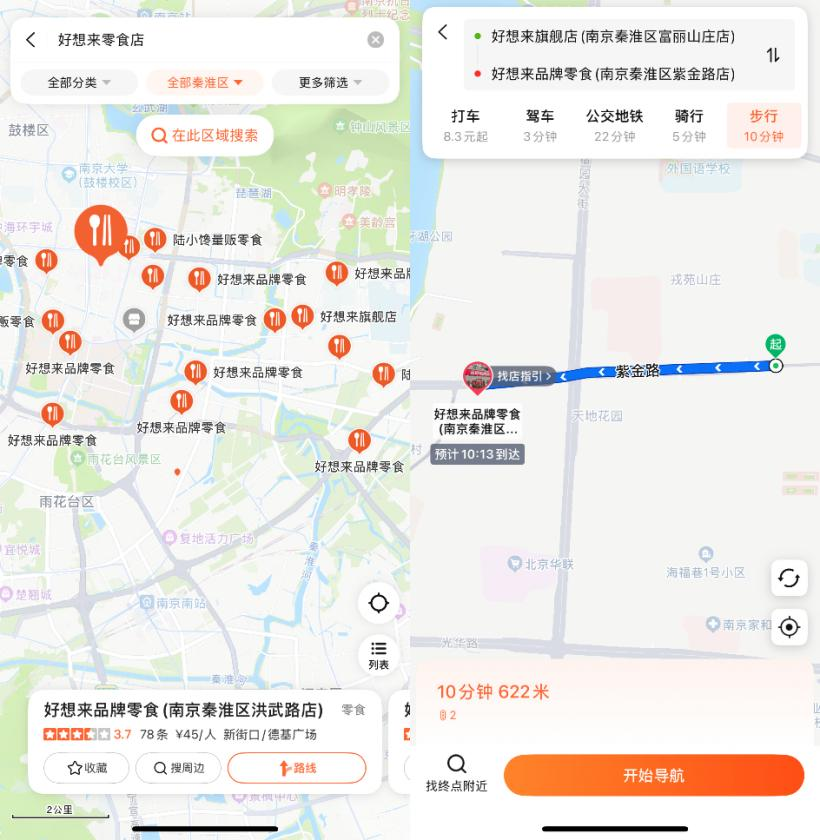

以南京秦淮区为例,面积约49.11平方公里,常住人口约74万,已布局万辰系门店(好想来、吖嘀吖嘀等)超20家,平均每2.45平方公里就有1家,部分门店间距不足1公里,消费者步行10分钟即可到达两家同品牌门店,客流被严重稀释。

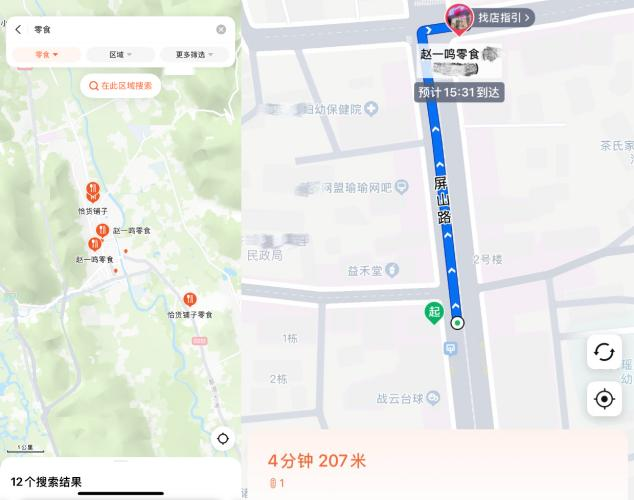

二是同行加密,量贩零食赛道吸引了大量玩家涌入,除万辰外,鸣鸣很忙等品牌均在加速拓店。艾媒咨询数据显示,2021年底,国内量贩零食门店总数只有2500家左右,2022年门店数量约1.3万家。而截至2023年10月,中国量贩零食店数量却突破了2.2万家。尤其在县城,更是形成五步一岗、十步一哨的竞争格局。

壹览商业查询发现,在广西某个常住人口不足10万的城镇,至少有10家量贩零食门店,且多分布于城镇主干道,门店间最近距离不足300米。

三是其他渠道加密,量贩零食的核心客群是追求性价比的消费者,而这一客群同时也是传统商超、线上团购、即时零售等渠道的目标用户,多渠道竞争进一步分流客流。

而随着门店密度提升、销售额被稀释,加盟商盈利难度正在加大。上半年,万辰因经营原因关闭的门店达259家,同比增长131.25%。一旦加盟体系出现大规模盈利困难,万辰的供应链规模与议价优势也可能随之瓦解。

食安隐患与高负债

除了加盟商盈利问题,万辰还面临两大潜在风险。

要知道,量贩零食的盈利逻辑是大牌引流+白牌盈利—— 通过低价销售可口可乐、乐事等大牌产品吸引客流,再靠毛利率更高的白牌产品赚钱。但白牌产品的生产标准、品控能力参差不齐,成为食品安全问题的高发区。黑猫投诉平台上已出现多起关于好想来产品质量的投诉。

同时,快速扩张也令加盟店监管难度加大。国家企业信用信息公示系统显示,2024年5月,邯郸市大名县好想来食品店因为存在食品生产经营者撕毁、涂改日常监督检查结果记录表,或者未保持日常监督检查结果记录表至下次日常监督检查的违法行为,被大名县市场监督管理局罚款8000元;同月28日,另一家门店因违反明码标价规定、未按标价交易,被处以2000元罚款。

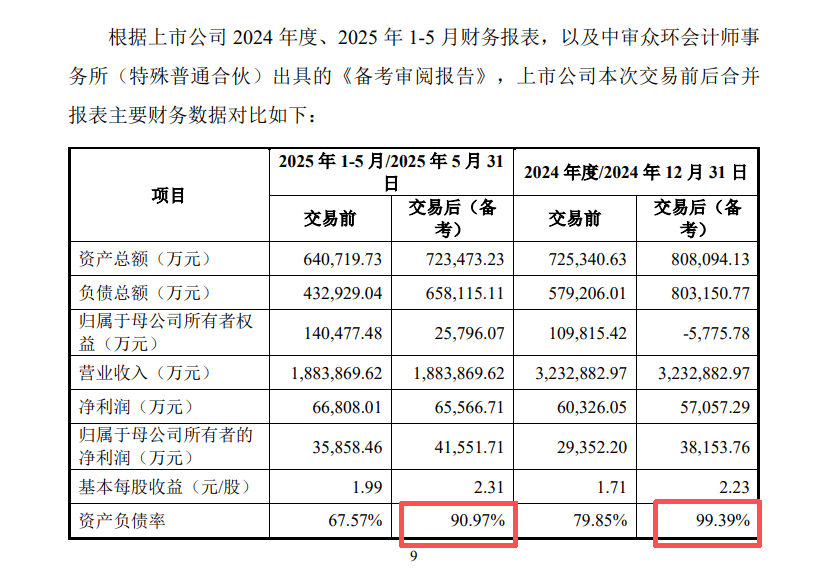

为支撑扩张,万辰正走向 高负债 运营。据8月11日公告,万辰拟以13.79亿元现金收购南京万优商业管理有限公司49%股权。交易完成后,公司资产负债率预计飙升至 90.97%,处于极高水平。高负债不仅会增加利息支出,还将加剧偿债压力,若未来现金流出现波动,可能引发财务风险。

图源/《福建万辰生物科技集团股份有限公司重大资产购买暨关联交易报告书(草案)摘要 》

更关键的是,食安隐患、加盟商闭店、高负债这三大风险并非孤立存在 —— 一旦加盟商大规模闭店,营收下滑会放大高负债压力,而食安问题可能进一步加速客流流失,形成 风险闭环。

要知道,这些风险并非孤立存在。一旦加盟商因盈利困难而大规模闭店,不仅会直接冲击万辰的营收,其供应链规模优势也将受到挑战,进而削弱其向上游的议价能力,可能导致成本上升。同时,为快速扩张而累积的高负债将在收入下滑时带来现金流压力。

万辰集团凭借加盟模式快速扩张,精准踩中量贩零食的风口,实现了业绩与市值双双飙升。但其背后所隐藏的门店过度饱和、加盟商盈利困难、食安隐患、商誉减值与高负债风险,依然考验着这家年轻巨头的可持续成长能力。高增长能否持续?或许只能等待时间给出答案。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。